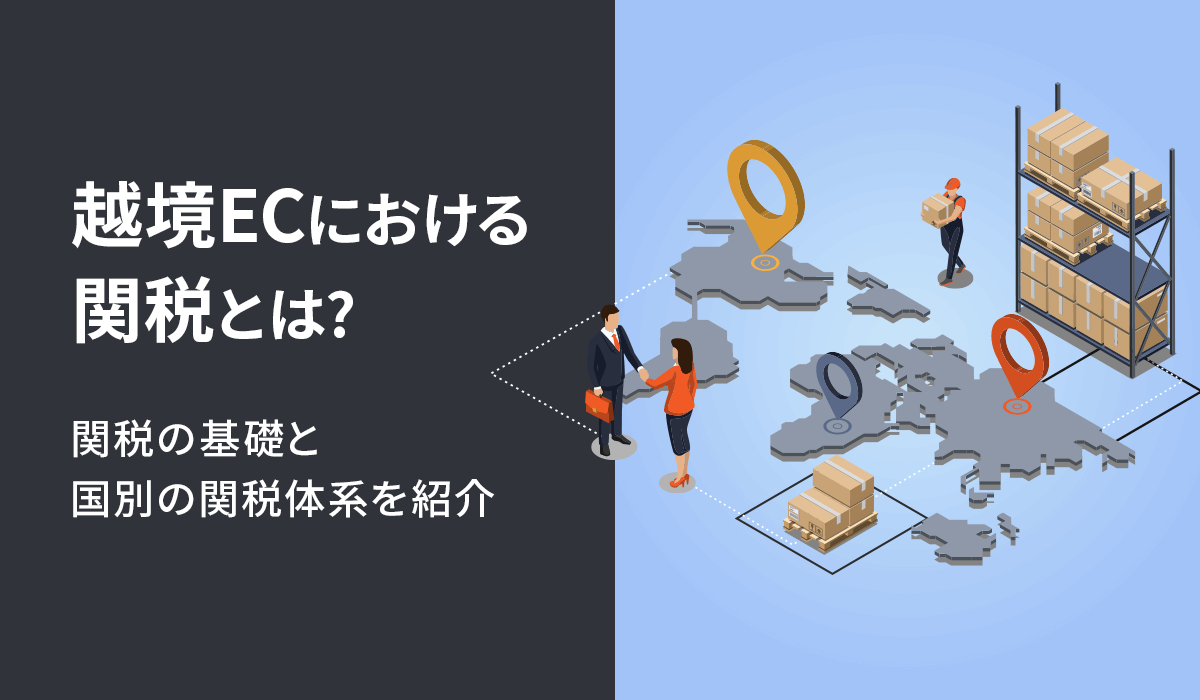

越境ECにおける関税とは?関税の基礎と国別の関税体系を紹介

EC市場の拡大により、越境ECへの参入を検討しているEC事業者も多いのではないでしょうか。

越境ECに初めて挑戦する場合はもちろんのこと、国を広げる際も注意しなければならない問題に「関税」が挙げられます。関税は国によって異なり、知識がなければ多額の税金を徴収されてしまう可能性もあるため、越境ECを始める前に対象国の関税や法律について把握しておくことが大切です。

そこで、今回は関税の目的や仕組みをはじめ、各国の関税事情について詳しく解説していきます。これから越境ECを始めたいEC事業者の方は、参考にしてみてください。

越境ECについておさらい

越境ECとは、インターネットを活用して海外のユーザーへ商品を販売したり、海外の商品を日本に取り寄せるなどの国境を超えたEC取引のことを言います。近年、コロナの影響で海外への渡航を制限されることも多い中、越境ECは実店舗や在庫を持たずに海外のユーザーを取り込むことが可能となるため注目を集めています。ターゲットとなるユーザーが世界規模になることで、ビジネスチャンスが増え売り上げの向上にも繋がるでしょう。

越境ECの運営には、以下4つの種類があります。

・自社の越境ECサイトで販売する

・海外のECモールに出店する

・保税区の倉庫を利用する

・越境ECに特化した代行業者を利用する

越境ECの種類や特徴をよく理解して、自社にあったビジネスタイプを選定することが重要です。また、越境ECを行う場合には、必ず各国の関税がかかります。販売価格を決定する際にも重要となる要素ですので、関税について理解を深めておくことが大切です。

越境ECにおける関税とは

まずは、越境ECを行うにあたって必要不可欠となる関税についてご紹介していきます。

そもそも関税とは、海外から商品を輸入したり、輸出したりする際にかかる税金のことで、配送料とは別にかかる費用のことを言います。

関税は、輸入された商品の種類や数量、原産国などに基づいて計算され、国際的な貿易において輸入国の産業や農業を保護するために導入された税金です。

関税の仕組みと概要

関税は輸入品に対して課される税金のことですが、その輸入品を国内で生産された同様の商品よりも高く設定することができます。これにより国内産業を守り、国内の雇用や経済成長を促進することが狙いです。

関税は一般的に輸入品の価格に基づいて税金が課され、日本の関税には「国定税率」と「協定税率」という税率があります。

「国定税率」とは、輸入品の数量に対して国が定めた一定の税率を指し、その中でさらに「基本税率」「暫定税率」「特恵税率」に分類されます。

一方、「協定税率」は、WTO加盟国によって交わした貿易協定において定められた税率で、一般的に通常の関税率よりも低く設定され、自由貿易を促進するために用いられるものです。

ただし、WTO加盟国以外の国々は、WTOの貿易協定には参加できないため、協定税率が適用されない国もあるので注意が必要になります。

関税の働き

関税には、大きく3つの働きが挙げられます。

働き1:国内産業の保護

仮に、海外から大量に安価な輸入品が国内に出回れば、海外からの輸入に頼り切りになり、

国産品の売れ行きが悪化し、国内産業が衰退する可能性もあるでしょう。

このリスクを回避するため、海外から輸入する商品に関税を課すことで、輸入品と国産品の価格差を防ぎ、国内産業を保護することが関税の主な働きです。

また、どのような商品にどの程度の関税を課すかは、国によってそれぞれ異なります。国同士の友好関係や政治情勢など踏まえて税率が決定されるため、同じ商品であっても輸出先によって関税率が変動するのが特徴です。

働き2:国庫収入

関税は、国内への輸入品に対して課される税金であるため、国の収入源の1つとなります。

輸入品に関税が課された場合、輸入業者はその関税を支払う義務があり、支払われた関税は国庫に収められ、国の歳入の一部となる仕組みです。

関税の主な目的は、国内産業の維持や発展ということに変わりはありませんが、自国を守ると同時に国の財源にもなるというメカニズムが関税の特徴と言えるでしょう。

働き3:ダンピングの防止

ダンピングとは、輸出された商品が国内の販売価格よりも大幅な安値で商品が販売される不当廉売のことを言います。

ダンピングが起これば、関税だけでは国内産業の保護という目的が達成されない恐れもあるため、ダンピングを防止する目的として「アンチ・ダンピング関税」を課すことができる措置が取られます。

具体的には、正当な価格とダンピング価格の差額内で、相手国の物品に追加課税を賦課できる制度です。ダンピングの判断基準は、WTO協定によって国内外の価格差や影響力、損害指標を加味し検証された後に適用の可否が決定します。

関税率の確認方法

越境ECを行う上で、商品ごとに取引を行う国の関税を把握することは必要不可欠です。

各国の関税を把握しておかなければ、予想以上の関税徴収で収益が見込めない可能性も出てきます。ここでは、関税率を調べる3つの方法をご紹介します。

1.「World Tariff」

「World Tariff」とは世界約175カ国の関税率を検索できるシステムです。WTOが定めた基準に従って関税率を計算することで、各国の関税を客観的に評価して比較することができます。

国際的な物流・運送業者である「FedEx Trade Networks社」と「JETRO」の契約により、

日本居住者であれば、無料で利用することが可能です。ただし、JETRO経由以外から登録してしまうと有料となってしまうため注意しましょう。

引用:https://www.jetro.go.jp/theme/export/tariff/

2.「RULES OF ORIGIN FACILITATOR」

「RULES OF ORIGIN FACILITATOR」とは、WTOが開発した商品の原産地規則を簡単に調べることができるツールです。

商品の原産地規則とは、商品の原産国を特定するためのルールのことで、このツールを利用すると規則の詳細な説明や、その規則に基づいた計算方法を提供してくれます。越境ECをはじめ海外進出を目的とした事業者が、さらに活発に貿易が行えるよう開発されたツールです。

引用:https://findrulesoforigin.org/

3.「HSコード」

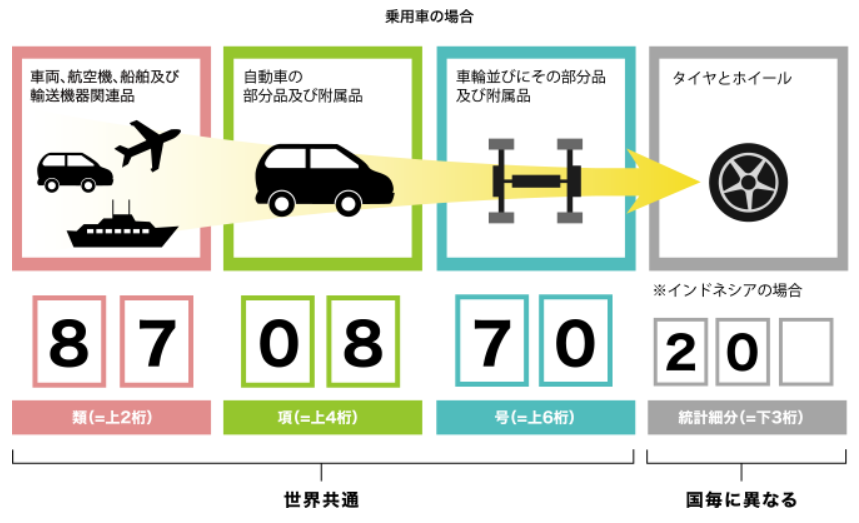

HSコードは、WTOが策定・管理する国際標準であり、世界共通の商品分類システムです。

商品の種類、性質、材料などを表す6桁から8桁までの数字で構成されます。

HSコードのイメージは以下を参考にしてください。

引用:https://www.jcci.or.jp/gensanchi/step.html

引用:https://www.jcci.or.jp/gensanchi/step.html

現在では、200以上の国や地域がHSコードを利用しており、6桁は世界共通以降は国によって数字が異なるのが特徴です。

国別の関税体系と特徴

繰り返しになりますが、関税は国ごとに異なり政治的な動機によっても変動します。関税率の決め方に法律や条約が基本としてありますが、状況に応じて変化するため、越境ECの対象となる国の関税や世界情勢を随時チェックしていくことが大切です。

続いては、日本から近いアジア圏を中心とした各国の関税体系について詳しく見ていきます。

中国

中国はWTOの加盟国であり、WTO加盟後に輸入関税を引き下げるなどの自由貿易化を進めています。ただし、一部の製品については高い関税が課せられるなど、中国の関税パターンは多岐に渡るため注意が必要です。

中国は、近年関税についての改革を進めており、2020年には、一部の消費財品目に対する関税を引き下げるなどの措置を取りました。2021年1月には、アジア太平洋地域におけるRCEP協定が発効し、関税の引き下げや貿易の自由化の進展が期待されています。

中国の関税の種類

中国の関税には、以下のような種類があります。

・最恵国待遇関税

・一般関税率

・暫定関税率

・特別関税率

・反ダンピング関税

・対日本関税

中国政府は、現在も関税の定期的な見直しを行っています。関税の計算方法は品目ごとに異なるため、越境ECの対象国とする場合は中国税関総署や中国国際貿易促進委員会に問い合わせることで、関税や貿易について最新の詳しい情報を提供してくれます。

韓国

韓国もWTO加盟国としてHSコードに基づいて関税が設定されており、商品によって課される関税率が異なります。

日本と韓国間の輸入では「WTO譲許関税率」が適用されることが特徴です。「WTO譲許関税率」とは、WTO加盟国同士が行う貿易において適用されるルールで、自主的に設定した最も低い関税率が設定できます。

韓国の関税の種類

韓国の主な関税は以下3種類です。

・輸入税

・輸出税

・通過税

上記で挙げた3種類の関税から、目的に応じて分類される「財政関税」「保護関税」、

根拠に応じて分類される「国定関税」「協定関税」に分かれます。

その他にも課税の方法は、輸入品の価格に対して課税する「従価税」、輸入品の量に対して課税する「従量税」、従価税と従量税を併用した「混合税」の3種があり、価格または数量で課税基準を設定します。

台湾

日本と台湾は「互恵待遇」の関係にあり、互いに同程度の優遇措置を行っています。台湾の関税の種類は、各国で用いられる「従価税」「従量税」「併用型」の課税方法で、台湾の税関輸入税則に従い徴収されます。

また、従価税が適用となる輸入品の場合「輸入元から台湾へ商品が渡るまでにかかる費用」を取引価格の根拠として計算されるのが特徴です。

台湾の関税には、「カラム」という特殊な輸入税率の関税体系があり、輸入税率は「カラムⅠ」「カラムⅡ」「カラムⅢ」の3種類で構成されます。

「カラム」の特徴は以下の通りです。

カラムⅠ

カラムⅠの関税率とは「WTO加盟国や地域または、台湾と互恵待遇を有する国もしくは地域からの輸入物品」に適用される関税率です。日本と台湾は、互恵待遇関係にあるためカラムⅠの税率が適用されます。ちなみに互恵待遇関係とは、協定や条約に基づいて相互に関税率を軽減または撤廃し、貿易の拡大を目的とする関係のことを言います。

カラムⅡ

カラムⅡの関税率とは「特定開発途上国や地域、または台湾と自由貿易協定を締結している国や地域からの特定輸入物品」に適用される関税率です。カラムⅡの税率は、中国において一部の貨物に適用されています。

カラムⅢ

カラムⅠとカラムⅡが適用されない輸入物品に対して適用されるのが、カラムⅢの関税率です。

アメリカ

アジア圏を中心に各国の関税についてご紹介してきましたが、次は世界最大のGDPを誇るアメリカの関税体系についてもご紹介していきます。アメリカもWTOの加盟国で、関税率は輸入品に対する関税率を示した「米国関税率表」によって設定しています。国内産業の保護や貿易赤字削減のため、関税率の引き上げや新たな関税の導入など、さまざまな貿易政策を実施しているのが特徴です。

アメリカの関税の種類

アメリカの関税は以下に分類されます。

・一般税率

・特別税率

・法定税率

一般税率は、NTR諸国向けの税率のことを言います。

NTR諸国とは正常貿易関係にある国を指し、日本も適用対象ですが日米貿易協定の対象となっている品目に関しては、追加で特別税率が適用されるのが特徴です。

特別税率とは、特恵措置が取られる国や商品へ課される税率のことで、特恵税率や一般特恵関税などを指します。アメリカにおける法定税率は、共産圏諸国向けの税率で、現在ではキューバと北朝鮮の2カ国に適用されるものです。

越境ECにおける日本の消費税は?

越境ECを行う際は、日本国内の消費税は免除対象となります。

そもそも消費税とは、日本国内で購入した商品やサービスに課される税金のことで、越境ECでは商品やサービスを提供する相手が海外になるため消費税が免除される仕組みです。

続いては、輸出免税について見ていきましょう。

輸出税の免税

先述したように、消費税は日本国内での販売やサービスの提供に課される税金になるため、消費税は免除されます。このことを「輸出免税」と言います。免除対象となる輸出取引は以下のような項目が挙げられます。

・日本から海外への輸出取引

・外国人旅行者の利用を目的とした国内の免税店

・外国貨物の輸送や保管、譲渡など

・国際輸入や国際通信、国際郵便など

このように、サービスの提供者が海外になる場合は輸出税が免除されます。ただし、輸出取引の証明書や輸出許可証を7年間保存しなければならないなどの条件がありますので事前に確認が必要です。

納付済み消費税の還付

越境ECでは消費税の納税は免除されますが、万が一商品の仕入れや発送に対して消費税を支払ってしまった場合でも、税務署を通じて還付してもらうことができます。ただ、条件を満たす必要がありますので、還付の条件や必要書類について詳しく見ていきましょう。

条件1:消費税課税事業者である

消費税の還付を受けるには、消費税課税事業者であることが条件です。

消費税課税事業者とは、年間の課税売上高が1,000万円を超える場合で、課税売上高が1,000万円以下や消費税免税事業者の場合は還付の対象外になるため注意しましょう。

条件2:原則課税方式を適用している

消費税の算出方法には「原則課税方式」と「簡易課税方式」の2種類があります。

消費税の還付対象となる「原則課税方式」とは、売り上げに含まれる消費税から、仕入れなどの経費で支払った消費税を差し引いた金額を納付する方法です。一方、簡易課税方式では、消費税の還付対象にはなりませんので注意しましょう。

条件3:還付に必要な書類を提出している

申請に必要な書類は以下となります。

・課税期間に対応する確定申告書

・仕入控除税額に関する明細書

・課税売上割合・控除対象仕入税額等の計算書

・輸出許可書など

還付の申請は、管轄する地域の税務署へ必要書類を提出します。申請期限は法人の場合、課税期間の末日の翌日から2カ月以内、個人事業主の場合は課税期間の翌年3月末日までです。法人と個人事業主で、申請期間がそれぞれ異なるため注意しましょう。

越境ECで関税トラブルを回避するためのポイント

越境ECでは関税がかかるため、消費者とのトラブルを未然に防ぐ対策が必要です。

消費者に向けて越境EC事業者が行うべき大切な項目についてご紹介します。

購入者へ関税負担について明記する

越境ECを行う事業者は、消費者に向けて必ず関税について明記することが必要です。関税の負担がショップ側なのかユーザーなのかを明確にして、購入者が関税を負担する場合は、実際にかかる金額を算出し記載しましょう。そのような場合は、関税の自動計算ツールを利用すると良いでしょう。

各国の関税の税率を把握する

越境EC事業者は、対象とする国の税率や金額を商品ごとに把握しておく必要があります。

国によっては、一定額以下の商品であれば免税となるケースもあるため、国の特徴を事前に掴んでおくことが大切です。また、為替相場の変動や、関税法の規制により、越境ECに向かない商品もあるため、自社が取り扱う商品と相性の良い対象国を見つけることも重要になります。

法改正などの情報はいち早く入手する

関税に関する法律は、国家間の政治的な動機によって改正されることもあります。実際に、中国では2016年に越境ECに関する法改正がなされるなど、越境ECの変革期であるため、今後も法改正が行われることが大いに考えられます。越境ECに参入する場合は、国の状況に応じて迅速に対応できるよう常にアンテナを張っておくことが大切です。

付加価値税(VAT)に注意する

越境ECの運営には、関税だけでなく付加価値税(VAT)に注意する必要があります。付加価値税(VAT)とは、商品やサービスの提供をされる際に追加で支払う費用のことで消費税と似た意味を持ちます。特に、EC諸国で義務化されている課税で、最低15%の税率がかかるため、現地での商品販売の際は気を付けなければなりません。また、付加価値税(VAT)には税率に上限がないことも特徴です。国によって定められている税率が異なりますので、関税とは別に付加価値税についても理解しておくと良いでしょう。

まとめ

越境ECにおける関税の基礎知識とアジア圏を中心とした各国の関税体系について解説しました。自社のECサイトで扱う商品と相性の良い国を見つけるなど、事前のリサーチが越境ECの成功を左右します。

また、越境ECを予定している国の情勢や貿易摩擦などのニュースにアンテナを張っておくことも重要です。越境ECを成功させて、さらなる顧客数の拡大や収益アップを目指しましょう。