ネットで与信審査、最短2営業日で入金!オンライン融資「LENDY」がECの資金繰りに革命を起こす

「ECの売り上げが好調だから在庫を増やしたい。しかし、手元に仕入の余剰資金がなく機会損失を生んでいる」——。こうした資金繰りの悩みを抱えるEC事業者に朗報だ。株式会社クレジットエンジンが2017年1月に提供を開始したオンライン融資サービス「LENDY」は、面倒な書類作成などが一切不要で、最大300万円を最短2営業日で融資する。中小企業融資の常識を変えた「LENDY」を取材した。

少額・短期の融資に高い壁。小規模事業者の成長を阻む原因に

ECの経営者にとって重要な仕事の一つが「資金繰り」だ。商品の仕入れや広告投資、社員の給与、外注費など、日々の支払いに頭を悩ませることもあるだろう。

ネットショップがクレジットカード決済で商品を販売した場合、商品代が入金されるのは受注の1か月以上先になる。そのため、セール期間中などに売り上げが急激に伸びると、仕入代金が先行して増え、短期的に資金繰りに苦しむことも少なくない。

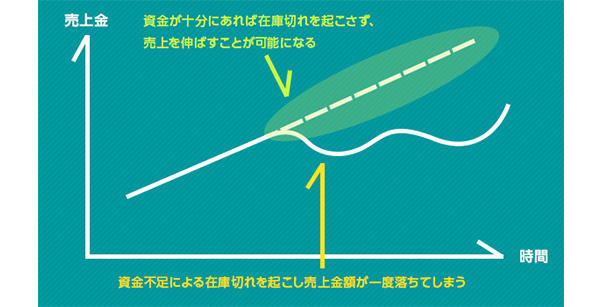

そして、追加の在庫を仕入れたくても手持ちの資金が足りないと、在庫切れを起こして機会損失を生む。とりわけ、売り上げが伸びている成長期には、事業資金をいかに調達できるかが企業の成長速度を上げる鍵になる。

企業が事業資金を調達するオーソドックスな方法は、銀行や信用金庫、政府系金融機関などからの借り入れだ。ただ、従来の融資制度では、小規模事業者や個人事業主の少額・短期の資金需要をカバーしきれていない。

例えば、金融機関と初めて取り引きする場合、与信審査に1か月以上かかることが多い。また、100万円以下の少額融資は金融機関の利ざやが少ないため、貸し出しを渋られる場合もある。そもそも、信用力が乏しいスタートアップや個人事業主は借り入れ自体が難しい。

「従来の融資制度は、小規模事業者が少額・短期の借り入れを行うハードルが高いんです。そのことが企業の成長を妨げる一因になっています」(内山誓一郎社長)。

開始6か月で融資200社超。手軽さとスピード感が高評価

オンライン融資「LENDY」 https://www.lendy.jp/

オンライン融資「LENDY」 https://www.lendy.jp/

こうした既存の融資制度の課題を解決するのが、クレジットエンジンが提供するオンライン融資サービス「LENDY」だ。

「LENDY」は借り入れの申請から与信審査、入金、返済まで、ほぼすべての工程がオンラインで完結する。会員登録は約5分で完了。与信審査はクラウド会計ソフトやECモールなどのデータを吸い上げ、独自のアルゴリズムによって行う。与信審査の大半を自動化することで、最短1営業日というスピード融資を実現した。

融資の上限は300万で、実質年利は8.0~18.0%。与信の範囲内であれば何度でも借り入れを行うことが可能だ。

「LENDY」を利用すれば、突発的な資金需要が発生しても、即座に現金を得られる。借り入れのためにたくさんの資料を準備したり、綺麗なプレゼンテーション資料を作り込んだりする必要もない。金融機関の融資担当者との人間関係が融資の可否に影響を与えるような非合理性もない。

資金繰りに苦労した経験がある経営者なら、「LENDY」の利便性を直感的に理解できるのではないだろうか。

「LENDY」は各方面から注目を集めており、ネットショップや飲食店、ヘアサロン、個人商店、フリーランスを中心に利用者が増加。融資実績は2017年1月のサービス開始から6か月間で200件を超えた。

クレジットエンジンの内山誓一郎社長は元銀行マン。中小企業融資を手がけるなか、企業側のニーズと融資実態にギャップを感じ、その課題を解決するために起業した。

「ベンチャーや中小企業への融資では、申請書類の準備の負担が大きいことや、与信審査に時間がかかりすぎることが課題でした。『LENDY』は既存の融資制度ではカバーできない資金ニーズを満たすサービスです。実際にサービスを始めて再認識したことは、申請の手軽さや最短翌営業日に入金されるスピード感を高く評価してくださる企業が非常に多くいたこと。オンライン融資へのニーズの高さをあらためて実感しています」(内山誓一郎社長)

仕入れ費用を借入で調達。機会損失を防ぎ成長速度を加速する

EC事業者の与信審査を行う際は、銀行のインターネットバンキングのデータのほか、「Amazon」「楽天市場」「Yahoo!ショッピング」といったECモールのデータや、「STORES.jp」「BASE」「カラーミーショップ」「MakeShop」などショッピングカートのデータ、「freee」「MFクラウド会計」「弥生会計オンライン」などクラウド会計ソフトのデータを分析する。それぞれの外部システムと連携しており、自動的にデータを吸い上げる。

「受発注や仕入れといった日々のビジネスで発生する情報をきめ細かく分析することで、貸借対照表や損益計算書だけで読み取れない融資先企業の本質的な信用力を見極め、貸付枠を設定しています」(内山誓一郎社長)。

「LENDY」を利用するEC事業者は、1回あたり数十万円を借り入れ、2〜3か月で返済することが多いという。内山社長は、借入金の具体的な使い方の一例として、「売り上げが急激に伸びたとき、短期的に仕入れ代を借り入れることで、成長速度を加速させている」と説明する。

「LENDY」によって実現する成長曲線のグラフ

「LENDY」によって実現する成長曲線のグラフ

手元資金が減ったとき、仕入れ代や広告投資の費用を「LENDY」で調達することで、

機会損失を防いで成長速度を加速することができる。

EC業界ではAmazonや楽天といった一部の大手ECモールが、自社のモールの出店者を対象にオンライン融資を行っている。ただ、融資先は自社の出店者に限られているため、すべてのEC事業者を対象としたオンライン融資サービスが求められていた。

実際、「LENDY」の利用者からは、「他の融資と比べて、与信審査が圧倒的に早いため、急な資金需要が発生したときに非常に助かる」「クラウド会計ソフトやショッピングカートと連携しているため、融資を申請するときに書類を提出する必要がなく、申請作業の負担が軽い。本業に専念しながら借り入れができた」「深夜でも休日でも、営業時間を気にせずオンラインで申請できることが便利だと感じる」といった声が上がっている。

全国の銀行とデータ提携。より便利な融資サービスめざす

オンライン融資サービスは米国や中国ではすでに浸透しているが、日本ではこれから市場拡大が期待されている分野だ。

「LENDY」は今後、一層のサービス拡充を図り、オンライン融資の市場を切り開く。2017年10月にはメガバンクや都市銀行、全国の地方銀行・信用金庫とのデータ連携を実現。今後は金融機関とも連携しながら、より便利な融資サービスを模索するという。また、年内をめどに与信限度額を1,000万円まで引き上げることも計画している。

中小企業庁がまとめた統計によると、国内の法人登録数は2014年時点で約382万社あり、そのうち99.7%は中小企業や小規模事業者(個人事業主含む)が占める。内山誓一郎社長は中小企業が大半を占める日本において、オンライン融資の潜在需要は大きいとみている。

「中期的な目標として、5年以内に融資先が数万社、融資残高は数百億円規模を目指します」(内山誓一郎社長)。

少額資金を手軽に素早く借りられる「LENDY」は、小規模事業者の成長を後押しするエンジン役になる。